Ar bezbērnu nodokli vai tam analogu maksājumu ir spēlējušās daudzas valstis, tomēr šāda ideja nav nedz veicinājusi bērnu dzimstības pieaugumu, nedz arī ļāvusi būtiski papildināt valsts kasi ar naudu, ko novirzīt daudzbērnu ģimeņu atbalstam.

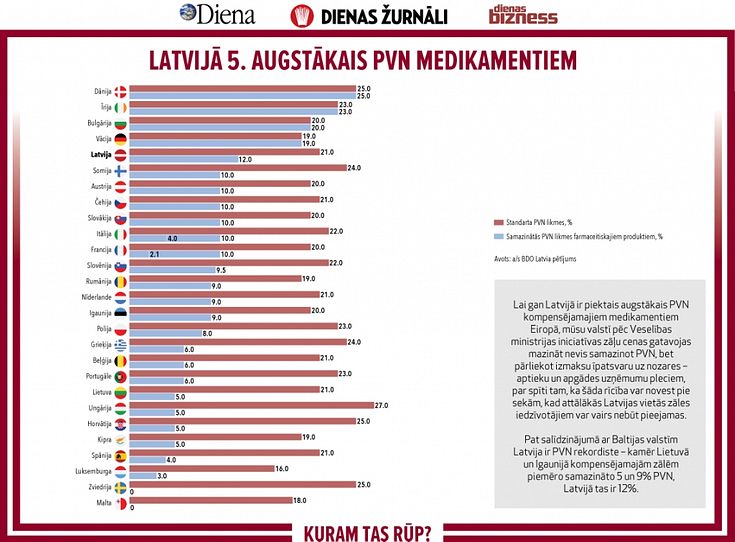

To liecina BDO pētījums. „Vēsturiski valdības vienmēr ir bijušas kreatīvas attiecībā uz ienākumu atrašanu un radīšanu, lai piepildītu valsts maku,” secina AS BDO Latvia partneris Jānis Zelmenis.

Viņš atgādina, ka valsts kase ir tukša ne tikai Latvijas, bet arī vairumam pasaules valstu valdību, jo līdzekļu nav sabiedrībai vajadzīgo pakalpojumu un infrastruktūras finansēšanai, izņemot varbūt aizsardzību. Tā kā Eiropā un ne tikai te iedzīvotāji noveco, ir salīdzinoši maz bērnu, tad, lai nodrošinātu pensiju sistēmas stabilitāti, kā arī darba rokas, tad idejas par kādiem īpašiem risinājumiem, tostarp bezbērnu nodokli, nav nekas jauns. Bez naudas trūkuma otra problēma ir demogrāfijas krīze, tāpēc ir jautājums, kā no tās mēģināsim izkļūt, — sodot par to, ka nav bērnu, vai arī kā citas valstis - atbalstīsim ģimenes ar bērniem daudz vairāk nekā pašlaik un arī ar imigrāciju. „Varu tikai ieteikt visam jaunajam Latvijas Ministru kabinetam vairāk nodarboties ar ģimeņu atbalsta stimulēšanu un labklājības un turības veicināšanu, nevis mētāt idejas par bezbērnu nodokli,” tā J. Zelmenis.

Demogrāfijas bedres

BDO pētniece Marijama Sultanova secina, ka ar dzimstības krīzi cīņas jau notikušas gadsimtiem ilgi un kā risinājumi ir tikusi izmantota nodokļu sistēma, jo īpaši vēršoties pret vecpuišiem un bezbērnu ģimenēm, sākot no Senās Romas un beidzot ar gadījuma rakstura uzliesmojumiem jaunizveidotajā ES. Tomēr bezbērnu nodokļa ideja tā īsti arī nav iedzīvojusies. Tam ir bijuši dažādi iemesli. Interesanti, ka pamudinājumus par bezbērnu nodokļa ieviešanu var novērot teju vai visā pasaulē, jo tādus izsaka politiķi Lielbritānijā, Krievijā, Ķīnā un Vācijā. Savulaik Lielbritānijas sabiedrība, kuras iedzīvotāju novecošanās draudēja ar demogrāfisko krīzi, nonāca bezbērnu nodokļa sarunās pēc tam, kad Oksfordas profesors Pols Morlends pieprasīja politikas veidotājiem veikt izmaiņas. Oponenti uzsvēra, ka ir nepraktiski aplikt ar nodokli daudzas bioloģisku iemeslu dēļ veidojušās bezbērnu cilvēku grupas - neauglīgos, adoptētājus vai audžuvecākus un vēl bezgalīgu izņēmumu sarakstu -, kas, ja netiktu ņemtas vērā, sadusmotu mēreni slaveno Vispārējo cilvēktiesību deklarāciju. Šo debašu biežums mūsdienu politiskajā arēnā rada nepieciešamību steidzami iedziļināties bezbērnu nodokļa un tā sekotāju izcelsmē un līdzšinējā ieviešanā.

Visu rakstu lasiet 3.janvāra žurnālā Dienas Bizness!

ABONĒJIET, lasiet elektroniski vai meklējiet preses tirdzniecības vietās!