Līdz šim kopumā stimulējošās ECB monetārās politikas sniegtās iespējas kredītiestādes Latvijā nav pilnībā izmantojušas, to veiktajai kreditēšanai attīstoties gausi, liecina jaunākais Latvijas Bankas Makroekonomisko norišu pārskats.

Tautsaimniecības izaugsmes palēnināšanās pagaidām nav būtiski ietekmējusi naudas rādītāju – piesaistīto noguldījumu un izsniegto kredītu atlikuma gada pārmaiņu – dinamiku, tomēr ārējās vides riski un izaugsmes palēnināšanās turpinās kavēt kredītportfeļa palielināšanos, savukārt piesardzība nākotnes vērtējumā stimulēs uzkrājumu veidošanu, uzņēmējiem un mājsaimniecībām palielinot noguldījumu atlikumu norēķinu kontos.

Kredītiestāžu piedāvāto procentu likmju līmenis saglabājās labvēlīgs kreditēšanas attīstībai. ECB veiktie monetārās politikas pasākumi nodrošinās labvēlīgas kredītu nosacījumu attīstības tendences, veicinot to uzlabošanos. Vienlaikus kredītu nosacījumus arvien vairāk sāk ietekmēt tas, cik veiksmīgi jaunu nišu spēj atrast kredītiestādes, kuras iepriekš bija specializējušās ārvalstu klientu apkalpošanā.

Kreditēšana joprojām nav kļuvusi par tautsaimniecības izaugsmi veicinošu faktoru.

Kredītresursi ir pieejami, un to izmaksas ir zemas, tomēr kredītiestāžu brīvo līdzekļu atlikums centrālajā bankā vairāk nekā 4 miljardi eiro apjomā nenonāk apritē, lai uzlabotu tautsaimniecības konkurētspēju un stimulētu iekšzemes pieprasījumu.

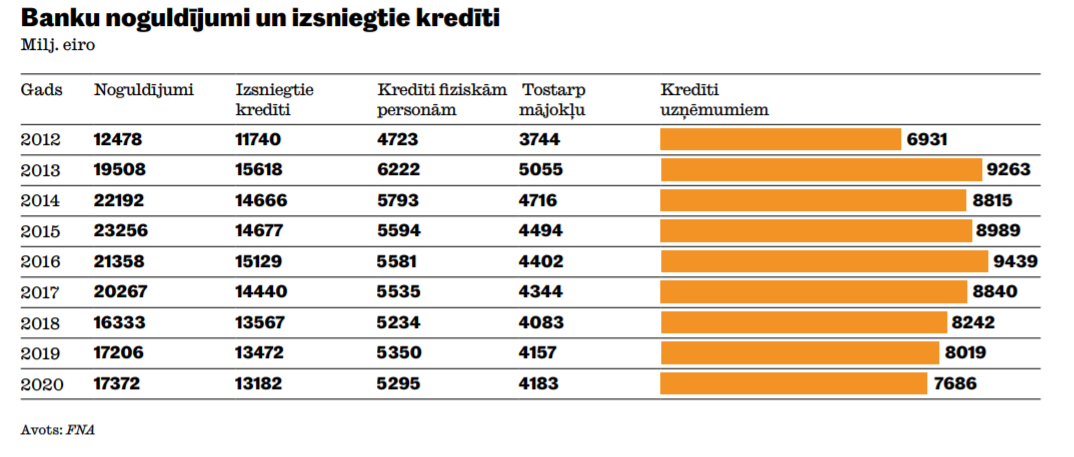

Kredītu atlikuma mēneša pārmaiņas bija svārstīgas, un iekšzemes kredītportfeļa gada pieauguma temps saglabājās zems (oktobrī – 1,9%, t.sk. nefinanšu sabiedrībām – 3,5% un mājsaimniecībām – 0,8%); nemainījās arī no jauna izsniegto kredītu apjoms.

Kredītportfeļa attiecība pret IKP turpināja sarukt – 2019. gada 3. ceturkšņa beigās iekšzemes nefinanšu sabiedrībām un mājsaimniecībām izsniegto kredītu atlikums samazinājās līdz 39,6% no IKP (iepriekšējā gada atbilstošajā periodā – 41.6% no IKP).

Lēnāks kļuva arī nebanku finanšu iestāžu veiktās kreditēšanas kāpums – 2019. gada jūnija beigās nebanku aizdevēju nefinanšu sabiedrībām un mājsaimniecībām izsniegto aizdevumu kāpums bija attiecīgi tikai 2,2% un 11,9%. Maijā–oktobrī nefinanšu sabiedrībām un mājsaimniecībām izsniegto iekšzemes kredītu atlikums kopumā pieauga par 1,1%, t.sk. 3. ceturksnī par 0,3%.

Lai gan kāpuma temps ir zems, mājsaimniecību kreditēšana bijusi daudz stabilāka nekā aizdevumu izsniegšana nefinanšu sabiedrībām. Izaugsmi nosaka vienmērīgais kredītu mājsaimniecībām mājokļa iegādei atlikuma pieaugums (t.sk. valsts atbalsta programmas ietekmē šis kredītportfelis oktobrī palielinājās jau 15. mēnesi pēc kārtas; gada pieauguma temps – 1,8%), kā arī patēriņa kredītu atlikuma kāpums (gada pieaugums oktobrī – 3%).