Svinīgā apbalvošanas ceremonijā katrā Baltijas biržā Nasdaq (NDAQ) godinājis Nasdaq Baltic Awards 2025 uzvarētājus.

Balvas tiek pasniegtas par Nasdaq Baltic biržās kotēto uzņēmumu izciliem sasniegumiem investoru attiecību jomā, kā arī tiek izcelti kapitāla tirgus dalībnieki un notikumi, kas ir devuši vislielāko ieguldījumu Baltijas un vietējā kapitāla tirgus attīstībā.

"Pēdējo 20 gadu laikā kopējā investoru attiecību kvalitāte Baltijā ir sasniegusi ievērojamu progresu. Būt par patiesi caurskatāmu uzņēmumu un rūpīgi kopt attiecības ar investoriem šobrīd lielākā daļa biržas sarakstā iekļauto uzņēmumu uzskata par standarta praksi," sacīja Nasdaq Baltijas biržu vadītājs Kaarel Ots. "Mērķtiecīgi plānotas un labi īstenotas investoru attiecības ir būtiskas, lai uzturētu un vairotu investoru uzticību. Svinot šī gada sasniegumus, mēs godinām mūsu biržas uzņēmumu ietekmi uz Baltijas kapitāla tirgu. Katrs no tiem var kalpot par izcilības piemēru pārējiem".

Lai saņemtu balvas, Nasdaq Baltijas biržās kotētie uzņēmumi tika vērtēti, pamatojoties uz to sasniegumiem caurskatāmības, investoru attiecību un labas korporatīvās pārvaldības jomā. Papildus tika izvērtēta uzņēmumu tirdzniecības aktivitāte un ņemts vērā tirgus analītiķu, mediju un investoru vērtējums.

Nasdaq Baltic Awards 2025 balvu ieguvēji ir:

Labākās investoru attiecības

1. LHV Group (Igaunija)

2. Ignitis Grupe (Lietuva)

3. Tallink Grupp (Igaunija)

Labākās investoru attiecības obligāciju tirgū

1. Latvenergo (Latvija)

2. Citadele banka (Latvija)

3. Attīstības finanšu institūcija Altum (Latvija)

Labākās investoru attiecības First North akciju tirgū

1. NEO Finance (Lietuva)

2. TextMagic (Igaunija)

3. VIRŠI-A (Latvija)

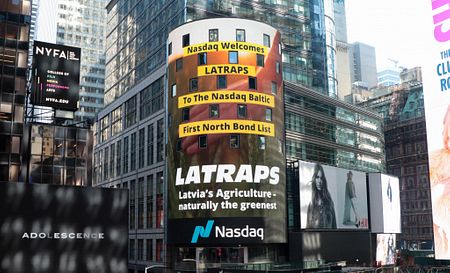

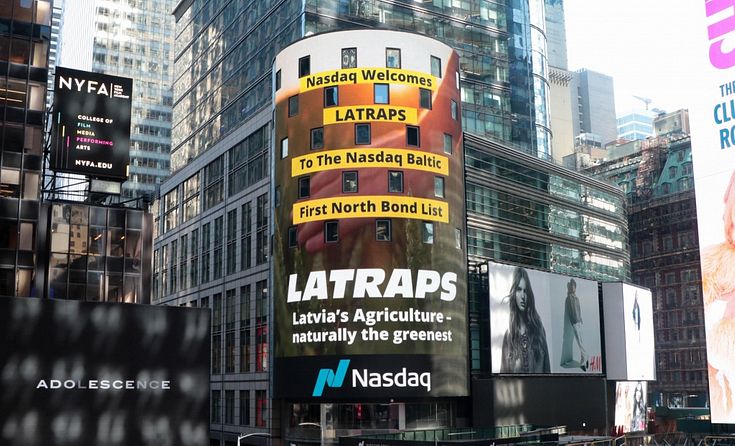

Labākās investoru attiecības First North obligāciju tirgū

1. CleanR Grupa (Latvija)

2. Summus Capital (Latvija)

3. Eco Baltia (Latvija)

Biržas gada biedrs

1. LHV Pank (Igaunija)

2. Swedbank AS (Igaunija)

3. Šiaulių Bankas (Lietuva)

Papildus katrā Baltijas valstī tika pasniegtas arī divas vietējās balvas Gada notikums biržā un Gada Baltijas kapitāla tirgus atspoguļojums medijos.

Gada notikums biržā

Igaunija - Igaunijas valsts obligāciju publiskais piedāvājums

Latvija - Eleving Group IPO

Lietuva - Šiaulių bankas

Gada Baltijas kapitāla tirgus atspoguļojums medijos

Igaunija - "Äripäev" redakcijas raksts "Vai Tu bāztu galvu cepeškrāsnī? … Ja investīciju slavenība to teiktu"

Latvija - Raivis Vilūns "Delfi.lv"; Kristaps Pētersons "Mediāna"

Lietuva - "Mana nauda" rubrika "Verslo Žinios"

Nasdaq Baltic balvas tiek pasniegtas par izciliem sasniegumiem Nasdaq Baltic biržās kotēto uzņēmumu caurskatāmības, labas korporatīvās pārvaldības un investoru attiecību jomā. Metodoloģija, ko izstrādājusi neatkarīga starptautiska novērtēšanas komiteja un Nasdaq Baltic biržas, ietver vērtspapīru tirdzniecības un publiskās informācijas atklāšanas novērtējumu, kā arī profesionālu tirgus analītiķu un žurnālistu aptaujas. Nasdaq Baltic Awards apbalvo uzņēmumus ar vislabākajām investoru attiecībām un augstāko akcionāru peļņu. Tiek apbalvoti labākie biržas biedri un izcelti nozīmīgākie biržas notikumi- tos, kas ietekmējuši Baltijas kapitāla tirgus attīstību. Nasdaq Baltic biržās kotēto uzņēmumu un biržas biedru novērtēšanu veic vietējie un starptautiskie korporatīvās pārvaldības un investoru attiecību eksperti. Komitejas priekšsēdētājs ir korporatīvās pārvaldības eksperts Džefrijs Mazullo.