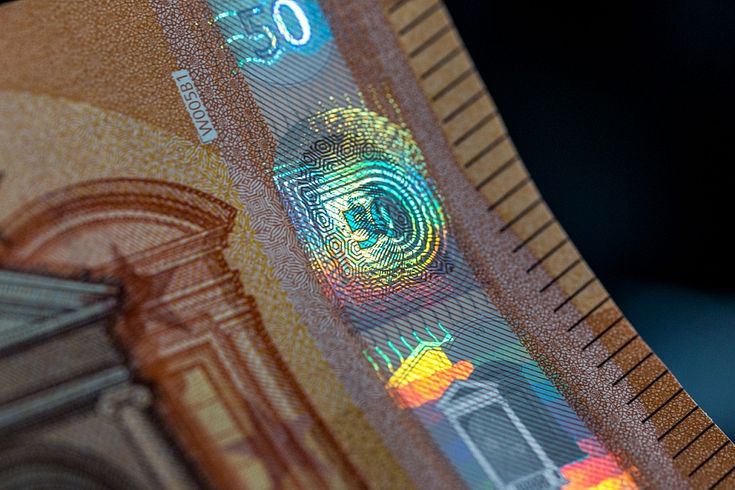

Trešdien Valsts kase starptautiskajos finanšu tirgos emitēja Latvijas piecu gadu eiroobligācijas, piesaistot finansējumu viena miljarda eiro apmērā.

Obligācijas izlaistas ar ienesīgumu 2,971% un fiksējot kupona likmi 2,875%, informē Valsts kasē.

Kopējais pieprasījums pēc Latvijas eiroobligācijām bijis vairāk nekā trīs reizes lielāks par pārdoto apjomu, pārsniedzot trīs miljardus eiro. Vērtspapīrus iegādājās 90 investori no Eiropas valstīm, tajā skaitā Vācijas, Lielbritānijas, Beniluksa valstīm, Ziemeļvalstīm un citām.

Emisijas vadošās bankas bija "BNP Paribas", "Goldman Sachs Bank Europe SE" un "JP Morgan".

Latvija ir atpakaļ starptautiskajos kapitāla tirgos, sociālajos tīklos par obligāciju emisiju izteicies finanšu ministrs Arvils Ašeradens (JV).