Līdz piektdienai ir iespējams parakstīties uz jaunajām Iute Group termiņobligācijām, kas ir iecienītas investoru vidū. Jauno nodrošināto augstākās prioritātes obligāciju nominālvērtība ir 100 eiro, un procentu likme ir 12% gadā. Iute obligācijas ir ne vien ierasti izdevīgs ieguldījums, bet arī vienmēr tiek aktīvi tirgotas Tallinas Fondu biržā, dažkārt pat pārsniedzot vislielāko akciju dienas apgrozījumu Tallinas Fondu biržā.

Jaunās termiņobligācijas, kas investoriem ļaus gūt peļņu līdz 2030. gadam, palīdzēs Iute attīstīt digitālo banku darbību Dienvidaustrumeiropas valstīs. "Ja mums ir stabila kapitāla bāze mūsu kredītportfeļa palielināšanai, ir radīti arī priekšnoteikumi, lai turpinātu investēt tehnoloģijās, attīstītu lietotni MyIute, paplašinātu maksājumu un apdrošināšanas pakalpojumus un uzlabotu uz tehnoloģijām balstītas atbalsta sistēmas," sacīja Tarmo Silds, Iute Group dibinātājs un izpilddirektors.

Iute Group, kas darbojas Dienvidaustrumeiropā un kuras galvenā mītne atrodas Tallinā, koncentrējas uz digitālo finanšu pakalpojumu izstrādi, piedāvājot aizdevumus, maksājumus un apdrošināšanu vienā lietotnē. Pakalpojumu pamatā ir lietotne Myiute, kas ir lejupielādēta vairāk nekā 1,19 miljonus reižu. Izmantojot lietotni, klienti var pārvaldīt savas finanses, veikt pārskaitījumus, pieteikties aizdevumiem, iegādāties apdrošināšanu, izmantot QR maksājumus veikalos un bezkaršu bankomātus.

Uzņēmums sniedz finanšu pakalpojumus Moldovā, Albānijā, Ziemeļmaķedonijā un Bulgārijā. Moldovā Iute Group pieder Energbank – banka, kas darbojas jau vairāk nekā 25 gadus, un tās digitalizācija un pāreja uz Iute zīmolu apvienoja bankas pakalpojumus un tehnoloģijas. Vienlaikus uzņēmums izstrādā maksājumu pakalpojumu platformu IutePay, kas darbojas ar Eiropas Savienības e-naudas licenci.

Izaugsmes stratēģijas mērķis: viens miljons aktīvo klientu

Iute mērķis ir līdz 2027. gadam sasniegt vismaz vienu miljonu aktīvo klientu. Lai to panāktu, ir sagatavota skaidra izaugsmes stratēģija, kurā kredītportfeļa paplašināšana iet roku rokā ar kredītriska kontroli un tehnoloģiskām inovācijām. "Ieguldījumi tiek vērsti uz apzināti pārvaldītu izaugsmi – kredītportfelis palielinās, ja ir kontrolēts kredītrisks un tehnoloģijas ļauj patstāvīgi pieņemt lēmumus," saka Silds. Pēc uzņēmuma aplēsēm, lai saglabātu spēcīgu pašu kapitāla atdevi, katram ar emisiju piesaistītajam eiro ir jāģenerē akcionāriem vismaz 4% peļņas.

Lojalitātes programma IutePlus, kas tika uzsākta 2024. gada sākumā, veicina atbildīgu finanšu pratību un ilgtermiņa attiecības ar klientiem, savukārt biznesa arhitektūra arvien vairāk balstās uz datu zinātni un automatizāciju.

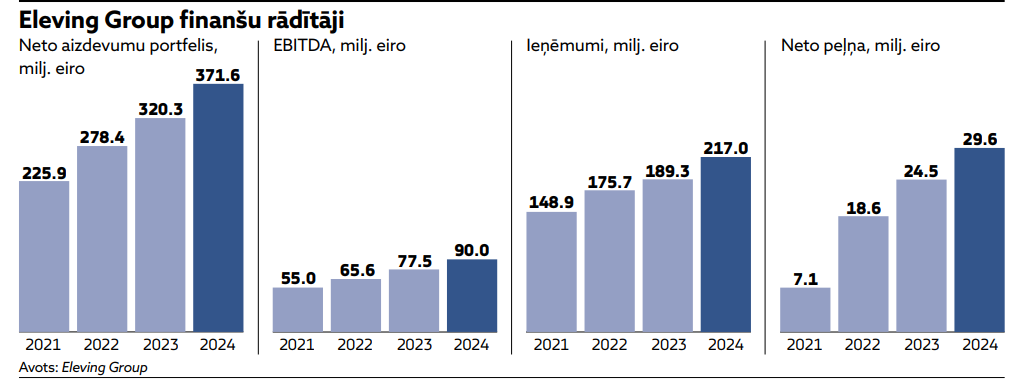

Stabila izaugsme un pakalpojumu portfeļa palielināšanās

Pagājušā gada finanšu rezultāti apstiprina uzņēmuma ilgtspējīgu izaugsmi. Kopējie ienākumi sasniedza 113 miljonus eiro, tika izsniegti kredīti 376,5 miljonu eiro vērtībā, un kredītportfelis palielinājās līdz 317,6 miljoniem eiro. Gada tīrā peļņa bija 9 miljoni eiro, un bilances kopsumma gada beigās sasniedza 415 miljonus eiro. Arī uzņēmuma ieņēmumi, kas nav saistīti ar aizdevumu izsniegšanu, strauji pieaug – piemēram, maksājumu apstrāde un apdrošināšanas starpniecība jau veido vairāk nekā 10% no uzņēmuma kopējiem ieņēmumiem.

Uzņēmuma spēku apliecina arī starptautiskie vērtējumi – starptautiskā reitingu aģentūra Fitch ir piešķīrusi Iute Group B reitingu ar stabilu nākotnes prognozi, un Financial Times ir iekļāvis uzņēmumu FT1000 Eiropas visstraujāk augošo uzņēmumu sarakstā. Apdrošināšanas pakalpojumu jomā uzņēmums ir uzsācis stratēģisku sadarbību ar Allianz Partners – vienu no lielākajām un zināmākajām apdrošināšanas grupām pasaulē.

Likvīdas un aktīvas investīcijas otrreizējā tirgū

Iute Group iepriekšējās obligācijas ir ierindojušās starp Nasdaq Baltijas obligāciju tirgū visaktīvāk tirgotajiem vērtspapīriem. Vairāku mēnešu laikā to dienas apgrozījums ir pārsniedzis mazāku akciju apgrozījumu. Obligācijām ir raksturīgi regulāri procentu maksājumi, aktīvs otrreizējais tirgus, par tām ir liela interese gan vietējo, gan ārvalstu investoru vidū. Tas nozīmē, ka Iute obligācijas nepieciešamības gadījumā var pārdot vai iegādāties otrreizējā tirgū bez būtiskām cenu svārstībām, kas tās padara pievilcīgas arī investoriem, kuri novērtē elastību.

Iute Group obligāciju emisija līdz 175 miljonu eiro apmērā ir līdz šim lielākais Igaunijas privātā uzņēmuma piedāvājums Nasdaq Baltijas biržā. Tiks izlaistas līdz 1 750 000 nodrošinātās augstākās prioritātes obligācijas ar nominālvērtību 100 eiro un gada procentu likmi 12 %. Procentu izmaksa tiek veikta divas reizes gadā pirmos četrus gadus, pēc tam reizi ceturksnī. Obligāciju dzēšanas termiņš ir 2030. gada 5. decembris. Jaunās obligācijas plānots kotēt Frankfurtes Fondu biržas regulētajā tirgū un Nasdaq Tallinas Fondu biržas Baltijas sarakstā.

Uz obligācijām var parakstīties ilgst līdz 2025. gada 30. maijam plkst. 15.30. un to var izdarīt, izmantojot Igaunijas, Latvijas, Lietuvas un Vācijas banku pakalpojumus. Paredzams, ka publiskā piedāvājuma rezultāti tiks paziņoti tajā pašā dienā. Sīkāku informāciju par obligāciju piedāvājuma noteikumiem un nosacījumiem var atrast www.iute.ee.

Iute Group tika dibināta 2008. gadā Igaunijā kā finanšu tehnoloģiju uzņēmums. Iute meitasuzņēmumi, kas tagad ir banku grupa, piedāvā maksājumus pa daļām, maksājumu pakalpojumus, investīciju iespējas, kā arī banku un apdrošināšanas produktus. Iute apkalpo klientus Moldovā, Albānijā, Ziemeļmaķedonijā un Bulgārijā. Iute finansē savu kredītportfeli ar akcijām, noguldījumiem un nodrošinātajām obligācijām, kas kotētas Frankfurtes Fondu biržas un Nasdaq Baltic galvenajā sarakstā. Sākot ar 2023. gadu, Iute būs Igaunijas Nacionālā simfoniskā orķestra galvenais sponsors.

Ieguldījumi vērtspapīros ir saistīti ar riskiem. Vēsturiskie rezultāti negarantē līdzīgus rezultātus nākotnē. Pirms pieņemt lēmumu par investīcijām, lūdzu, izlasiet prospektu, kas pieejams www.iute.ee.